经济观察网 记者 胡艳明 全面降准落地之后,“降息”亦跟随而至。

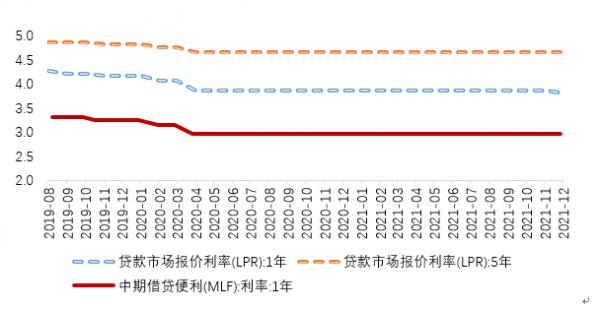

12月20日,中国人民银行授权全国银行间同业拆借中心公布最新一期的LPR(贷款市场报价利率)数据:其中,1年期LPR为3.8%,较上月下调5个基点;5年期以上LPR为4.65%,连续20个月未变。

中信建投证券首席经济学家黄文涛表示,1年期利率下行的技术动力来自前期两次降准对成本的影响,政策动力来自提前发力稳增长、支持实体经济特别是依靠短端融资的中小微企业降低成本,外部动力来自于全球紧缩导致我国货币宽松的窗口期缩短。而5年期利率调整的阻力主要来自于房住不炒和正常的货币政策空间。

国金证券首席经济学家赵伟表示,按照当前企业短贷33万亿存量、乐观估计降低成本有165亿元,而短贷占企业全部贷款比重不到30%。

1年期LPR小幅下调

12月15日,央行续作1年期MLF,招标利率为2.95%,与上月持平。这表明12月LPR报价的参考基础未发生变化。过去,MLF利率的下行一直是推动LPR下降的主要力量。

“12月MLF招标利率保持不变,但当月央行实施全面降准,叠加7月降准对降低银行成本的累积效应等因素,触发1年期LPR报价下调。”东方金诚时首席宏观分析师王青表示。

1年期MLF和1年、5年期LPR利率变化(%)

资料来源:Wind,中国银行研究院

此次1年期LPR报价下调,也打破了自2019年9月以来,1年期LPR报价与1年期MLF招标利率始终保持同步调整、点差固定在90个基点(0.9个百分点)的局面。

王青认为,12月15日央行全面降准0.5个百分点,可为银行每年降低资金成本约150亿,而7月全面降准已为银行每年降低资金成本约130亿。累积效应下,两次全面降准对银行降低成本效果明显,成为本月触发1年期LPR报价下调的一个直接原因。

赵伟认为,近期央行也在多个场合强调,要促进企业综合融资成本稳中有降,连续两次降准等也积累了一定成本下降动能。1年下降、5年不动,符合地产调控、政策调结构的需要。

除了全面降准,也有部分分析人士认为,存款利率自律上线的调整方式也触发了LPR下调。今年6月初,存款利率自律上限确定方式做出调整,即由此前的“基准利率×倍数”改为“基准利率+基点”。

王青表示,根据央行第三季度货币政策执行报告,此次存款利率自律上限优化成效显著,其中存款利率发生明显变化,短中期存款利率基本平稳,长期存款利率明显下降,存款市场竞争更加有序。具体而言,9 月新发生定期存款加权平均利率为 2.21%,同比下降 0.17 个百分点,较存款利率自律上限优化前的5月下降0.28个百分点。其中,2年、3年和5年期定期存款利率较5月分别下降0.25个、0.43个和0.45个百分点。这意味着这段时间银行存款成本整体上出现下行,也为银行下调贷款市场利率报价(LPR报价)提供了动力。

5年期LPR报价保持不变

“5年期LPR并未调整,说明金融机构对房地产市场仍然谨慎。”中国银行研究院研究员梁斯表示,5年期LPR利率为中长期贷款定价基准,且主要以居民个人住房抵押贷款为主。此前中央经济工作会议再次强调“坚持房子是用来住的、不是用来炒的定位”。在“房住不炒”的政策基调下,房地产市场不会贸然放松,利率不做调整也属正常现象。

在经历前期的房贷紧张局面,10月份以来,房地产信传递出边际向暖的消息。12月13日,央行官微发布11月份个人住房贷款统计数据。11月末,个人住房贷款余额38.1万亿元,当月增加4013亿元,较10月份多增532亿元。这是央行连续第二个月单独公布个人房贷数据。

另外12月9日,央行发布2021年11月金融统计数据显示,11月份,人民币贷款增加1.27万亿元,其中居民中长期贷款增加5821亿元。

王青也认为,本次5年期LPR报价保持不变,主要源于当前“房住不炒”的房地产调控基调未发生改变,而监管层正在着手推进包括房企融资环境回暖、居民房贷发放加快等措施。若未来房地产市场继续承压,不排除在后续LPR报价下调过程中5年期LPR报价与1年期LPR报价同时下调的可能。

后续仍有政策空间

中央经济工作会议提出“跨周期和逆周期宏观调控政策要有机结合”“稳健的货币政策要灵活适度”等,梁斯认为,此次LPR下调有助于引导金融机构继续下调贷款利率,进一步降低企业融资成本,帮助企业稳健运行和加快恢复。另一方面,本月连续出现降准、降息,同时财政部也已向省级财政部门下达了2022年提前批专项债额度,宏观调控政策逆周期调节已开始全面发力,未来或将继续加码。

“LPR下调或只是开始,降银行成本是关键。”赵伟表示。他认为,持续降低实体融资成本,才能更好激发实体活力。1年LPR小幅下调5BP,对应短贷利率下降幅度可能更小,对持续疲软的需求激发尚有限;按照当前企业短贷33万亿存量、乐观估计降低成本有165亿元,而短贷占企业全部贷款比重不到30%。

12月同步迎来降准、降息,未来货币政策如何演绎?“宏观调控政策在强化逆周期调节的同时也要同步做好跨周期调节,预计短期内不会出现连续降准、降息操作,要为后续留下政策空间,以实现短期稳增长和长期可持续发展之间的平衡。”梁斯表示。

对于未来货币政策,黄文涛认为,短期看,央行将通过公开市场操作、中期借贷便利(MLF)的精准投放对冲货币市场短端波动,提供稳定的货币环境。中期看,明年上半年是美联储加息前、通胀压力小、经济下行压力大、信用风险触发的叠加期,降息具有合适契机。此外,1年期LPR调降也为宽信用提供了更为有利的金融条件,明年宽信用可能指向新老基建、先进制造业、碳减排、科技创新和优质房地产公司(及按揭贷款)等领域。